審査時間が短く、初めての人への融資も得意としているため、アコムの審査は甘いイメージを持たれがちです。

新規貸付率を見る限り、アコムの審査は大手消費者金融の中で通りやすい傾向にあります。

ただし審査が甘いわけではないので、アコムの審査基準や見られるポイントを把握して申し込まなければいけません。

特に収入が少ない人や、すでに他社から借り入れしている人は、審査落ちの可能性もあります。

アコムの審査基準や審査で落とされやすい人の特徴が分かれば、事前の対策も可能です。

今回の記事では、アコムの審査基準は甘いのか、審査難易度や審査に落ちる人の特徴を解説します。

アコムに申し込みたい人は参考にして、準備をしてから審査に臨みましょう。

アコムの審査は甘くてゆるい?気になる審査通過率は39.9%

アコムの審査は甘いと思われがちですが、審査通過率を調べると、2024年11月時点で39.9%でした。

| 消費者金融 | 審査通過率(2024年11月時点) |

|---|---|

| アコム | 39.9% |

| プロミス | 35.6% |

| アイフル | 33.0% |

2025年2月時点の最新データ

参照:アコム、SMBCコンシューマーファイナンス、アイフル

上記の数字は、新規申込数から実際に成約した客数の割合を表します。

アコムの新規貸付率は39.9%で、他社と比較しても審査通過率はやや高めです。

そもそもアコムの審査を受けるには、以下の条件を満たす必要があります。

- 20歳以上72歳以下

- 安定した収入と返済能力がある

- アコムの基準を満たす人

年齢や収入に関する条件の合わない専業主婦や未成年は、申し込みができません。

アコムの審査通過率には、貸付対象ではない人が申し込んで審査落ちした分も計算に含まれていると考えられます。

貸付対象者のみに成約率を絞ると、数値はもう少し高くなると予想可能です。

審査通過率の高さからアコムは融資に積極的な傾向と言えますが、審査が甘いわけではありません。

申込条件を定めているように、アコムが設けている一定の基準を満たす人のみ審査に通過できます。

審査通過率が高めだから誰でも借りられるとは考えず、準備をしてから審査に臨みましょう。

アコムは金利が高くても審査は決して甘くない

アコムの実質年率は3.0%~18.0%の範囲ですが、例え上限金利での借り入れであっても審査が甘くなるわけではありません。

一般的に金利の高いカードローンは、審査に柔軟性が期待できます。

ただし同じ商品内で金利によって審査難易度に違いがあるわけではありません。

年14.5%の銀行カードローンより、年18.0%の消費者金融カードローンの方が柔軟性を期待できるといった方法で、商品別に比較します。

金利は利用金額によって異なるものの、同じアコム内では年3.0%でも年18.0%でも審査基準は同じです。

アコムの審査は、金利の設定に関わらず、あくまでも一定の基準に則って実施されています。

他の大手消費者金融とアコムの金利は、ほとんど変わりません。

| 消費者金融 | 実質年率 |

|---|---|

| アコム | 3.0%~18.0% |

| プロミス | 4.5%~17.8% |

| アイフル | 3.0%~18.0% |

消費者金融同士では、審査基準に違いがあっても難易度に大きな差はありません。

ただし銀行系と消費者金融の金利は、以下の通りに設定されている傾向があります。

銀行 < 大手消費者金融 < 中小消費者金融

銀行系は金利が低い分、審査も厳しいと言われています。

審査に通るか不安なら、銀行カードローンよりは審査に柔軟性の期待できるアコムを利用しましょう。

仮審査を通過しても本審査で落ちる可能性あり

アコムでは仮審査を通過できても、必ず本審査に通るわけではありません。

アコムの審査は明確に仮審査と本審査に分かれておらず、申込フォームを元にしたスコアリング審査が一般的な仮審査に当たります。

スコアリング審査とは、申込内容をもとに申込者の属性や信用情報に点数をつけて返済能力を評価する方法です。

本審査とは審査内容では、見られる内容が異なります。

| 審査の種類 | 審査内容 |

|---|---|

| 仮審査 | 申込時の申告内容と信用情報を元に返済能力の有無をチェック |

| 本審査 | 本人確認書類や収入証明の照合在籍確認の実施 |

仮審査では信用情報や勤務先などの情報をもとに、アコムの基準を満たしているか判断されます。

信用情報とは個人の借り入れに関する情報で、信用情報機関に照会して審査を実施。

申込フォームに入力された勤務先や年収の情報から、安定収入や返済能力があるかチェックしています。

一方本審査では、本人確認書類の提出や在籍確認を実施。

申込フォームに入力されていた情報が正しいか、確認します。

仮審査を通過しても、本審査で申告した内容に異なる点や書類不備があれば、以下の理由で審査落ちする可能性があります。

| 状況 | 審査落ちの理由 |

|---|---|

| 申告した内容と事実が異なる | ・嘘をついているのではないかと疑われ信用が得られない ・正しい情報で審査し直したら基準を満たしていなかった |

| 書類に不備がある | ・正確な審査ができない ・嘘を疑われる |

申込フォームに入力した内容と事実が異なれば、嘘を疑われて「お金を貸すには信用できない」と判断される可能性もあります。

正しい情報で審査し直した結果審査基準に合わなければ、スコアリング審査に通っても本審査には通りません。

書類に不備があるときも、「正確な審査ができない」「嘘を疑われる」といった理由で審査通過が難しくなります。

カードローンの審査に通るためには、申し込みで正しい情報の提示を徹底しましょう。

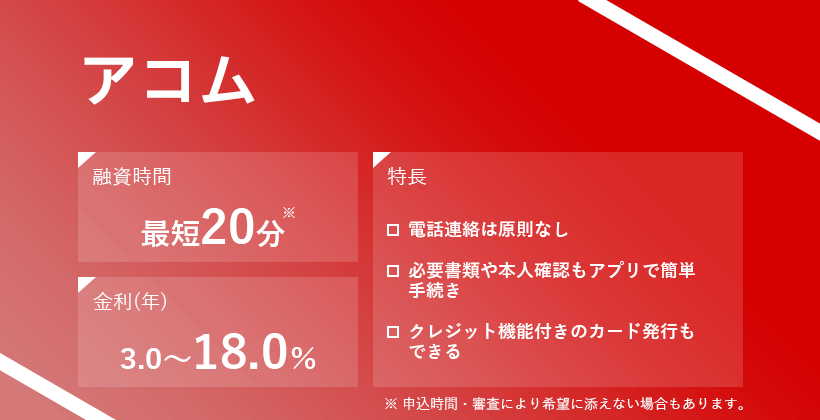

アコムの審査を通過するために知っておくべき基準4つ

| 項目 | 詳細 |

|---|---|

| 実質年率 | 3.0%~18.0% |

| 借入限度額 | 1万円~800万円 |

| 審査時間 | 最短20分 |

| 無利息サービス | 契約の翌日から最大30日間 |

| 土日の借り入れ | 〇 |

| おすすめポイント | ・職場への在籍確認は原則なし ・申し込みから借り入れまでWebで完結 |

アコムの審査を通過する上で、確認しておきたい項目は以下の4つです。

- 安定した収入

- 他社からの借入額

- 個人信用情報

- 3秒診断

審査基準は公表されていませんが、アコムではスコアリング審査を導入しています。

アコムの申し込みでは以下の内容の入力が必要です。

- 連絡先

- 本人確認

- 住居情報

- 勤務先情報

- 他社借入情報

申込フォームの入力項目から、勤務先情報や他社借入情報がスコアリング審査の採点基準になっていると判断可能です。

アコムに限らず、融資に申し込むと信用情報もチェックされます。

過去に金融事故を起こしている人や、他社のローン返済に遅延がある人は審査通過が難しい傾向です。

審査に通るか心配な人は、3秒診断を実施しましょう。

簡易診断は審査ではなく、審査通過の可能性があるかチェックできるツールです。

信用情報の履歴に残らないので、落ちたとしても他社の審査に影響する可能性はありません。

診断を試して審査通過の可能性がある人は、アコムの審査に申し込みましょう。

安定した収入があれば職種や雇用形態は問わない

アコムは安定した収入があれば申し込み可能で、職種や雇用形態は問いません。

アコムの申込条件を見る限り、雇用形態や年収に縛りはないものの、継続的な収入は必須です。

安定性があると判断されやすい状態なら、審査通過の可能性が高まります。

収入の状況と審査通過の可能性の関係は以下の通りです。

| 状態 | 審査通過の可能性 |

|---|---|

| 正社員や公務員 | 〇 |

| 毎月同じくらいの収入がある非正規雇用 | 〇 |

| 勤務形態に関わらず働き始めてすぐの人 | △ |

| 収入の変動が大きい非正規雇用や個人事業主 | △ |

| 歩合制の職場 | △ |

| 短期の非正規雇用 働いていない | × |

一般的に正社員や公務員は安定性があり、他の雇用形態と比べて年収が高い傾向なので、返済能力があると判断されやすいです。

ただし入社してすぐや勤続年数が短い人は、安定していないと判断されるケースも。

可能なら仕事を始めてから3ヶ月程度経過するのを待って申し込むと、審査通過の可能性を高められます。

以下の雇用形態でも勤続年数や安定した収入があれば、審査に通る可能性はあります。

- 派遣や契約社員

- パートやアルバイト

- 個人事業主やフリーランス

収入額の変動が大きいときは、審査に通りにくい傾向です。

歩合制の水商売やアーティストは安定した収入を得ているとは言えないため、審査に影響する可能性があります。

毎月同程度の収入を継続して得ているなら、「アルバイトだから」「フリーランスだから」と不安に思わず、審査に申し込みましょう。

年収の3分の1を超えた借り入れはできない決まりがある

貸金業法の規制(総量規制)よって、アコムは年収の3分の1以上の貸し付けを原則禁止されています。

借入希望額が大きすぎると、総量規制をオーバーして審査落ちする可能性があります。

例えば年収450万円の人が消費者金融で借りられる上限は、150万円までです。

総量規制の対象になるのは貸付業者からの借り入れのみで、主に以下の3つが該当します。

- 信販会社のカードローン

- 消費者金融からの借り入れ

- クレジットカードのキャッシング

銀行や信用金庫、ろうきんは貸金業者に該当しないため、借り入れがあっても対象外です。

クレジットカードのショッピング枠の利用分も、総量規制の対象となりません。

お金が足りないかもしれないとの不安から高額の融資を希望すると、総量規制の影響を受ける可能性が高まります。

自分が借りられる上限金額を把握して、必要最低限の希望額で申し込みましょう。

信用情報にキズがあれば審査に影響する

以下の理由で信用情報に傷がついていれば、返済能力がないと判断されて、審査落ちする可能性が高いです。

- 遅延や滞納

- 債務整理

- 強制解約

- 自己破産

上記の履歴は、アコムが加盟する信用情報機関のJICCやCICに記録されています。

審査の際は必ず情報開示されるため、重大な事故情報があれば審査通過は厳しいです。

返済の遅延や強制解約の履歴は、最長で以下の期間残ります。

| 項目 | 履歴として残る期間(最長) |

|---|---|

| 長期延滞 | 完済から5年 |

| 任意整理・個人再生 | 完済から5年 |

| 強制解約 | 契約終了から5年 |

| 自己破産 | 免責決定から5年 |

長期にわたる滞納があれば、完済してから最長で5年間は事故情報が残るため、新規のローン審査に影響します。

過去に長期の滞納や遅延をした人は、以下に情報開示を申し込んで事前に調べておきましょう。

アコムに申し込むなら、滞納の事実があった時期ではなく、完済した時期から5年間経過したか確認しましょう。

審査に通るか不安なら先に3秒診断を試す

アコムでは、簡単な質問に答えるだけで借り入れ可否の目安が分かる、3秒診断が実施されています。

3秒診断には、以下の項目に答える必要があります。

- 年齢

- 年収(総支給額)

- カードローン他社借入状況

上記で借り入れできる可能性があると診断されれば、仮審査に進みましょう。

「仮審査に進む」ボタンを押すと、申込フォームが開きます。

申込フォームには、案内に従って基本情報や勤務先などの詳細を入力しましょう。

申込フォームの入力が終わったら、必要書類の提出を行います。

スコアリング審査によって信用情報や返済能力の有無が診断されるので、仮審査を通過すれば融資を受けられる可能性は高いです。

必要書類を撮影した後、影や見切れた文字がないか確認してから送信すると、より審査通過の可能性を高められます。

審査に通るか不安なら、まずはアコムの公式サイトより3秒診断を実施しましょう。

覚えておくべきアコムの審査に落ちる人の特徴

アコムで審査落ちする人には、以下の特徴があります。

- 安定した収入がない

- 借り入れ件数が多い

- 申し込みで虚偽の申告をした

- 在籍確認が取れなかった

アコムの審査に落ちるのは、返済能力や信用情報が基準に満たなかった可能性が考えられます。

申込条件をクリアしているのに審査落ちする人は、申込時に虚偽の申請や入力ミスをしているケースも。

審査に通りたいなら、申込前に落ちる原因がないか確認し、できる対策をしましょう。

自分名義で安定した継続収入がない人は必ず落ちる

カードローンの審査において、自分名義の継続した収入がない人はまず通りません。

同一世帯の家族に収入があったとしても、審査で見られるのは自身の収入です。

以下に該当する人は、安定した収入がないと判断されます。

- 無職

- 専業主婦

- 仕送りのみの学生

無収入の人は、カードローンの申し込みはできません。

無職で生活に困窮している人は、公的機関の貸付制度を利用しましょう。

市区町村の社会福祉協議会で申請すれば、国から生活費や一時的な資金の貸し付けを受けられる可能性があります。

親からの仕送り以外に収入がない学生も無職として扱われるので、バイトをして自分で収入を得なければいけません。

すぐにお金が必要なら、日雇いのアルバイトを探しましょう。

借り入れをするには長期アルバイトが前提でも、日雇いアルバイトをすれば一時的な資金難には対応できます。

日雇いアルバイトで必要な資金を用意した後も資金不足が心配な人は、長期の仕事を始めましょう。

専業主婦は配偶者貸付に対応したカードローンに申し込むのも1つです。

加えて、毎月の収入に大きな増減がある個人事業主も「安定している」とは判断されにくく、審査で不利になるケースがあります。

アコムの審査で重要なのは「安定した」収入です。逆に言えば、年収が少ない人でも継続した収入があれば、審査に通る可能性はあります。

アルバイトや個人事業主が審査に通るなら、毎月の収入額がほぼ一定になるようシフトや業務量を調整しましょう。

多重債務や複数のカードローンを同時に申し込んでいる

他社からも借り入れしている人や、他のカードローンを同時に申し込んでいる人は、審査落ちのリスクが高まります。

他社の借入件数が多いと返済能力が低いと判断されて、審査に影響する可能性も。

借入額を合計して年収の3分の1近ければ、総量規制オーバーで審査に通りません。

借入額は少なくても借入先が2ヶ所以上あれば、次々借りているうちに返済不能になると警戒されやすいです。

アコムに申し込むなら、以下の対策を行いましょう。

- 借入額が年収の3分の1より少なくなるまで返済を進める

- 可能な限り借り入れ件数を減らす

借入額が多い人は、借入額が年収の3分の1より少なくなるまで返済を進めてから申し込みましょう。

借り入れ件数が複数あるなら、以下の方法で借り入れ件数を減らすと審査に通る可能性もあります。

- 借入額が少ない借入先で繰り上げ返済をする

- 限度額まで余裕のある借入先で追加融資を受けて少額の借入先を完済する

借入額が少ない借入先を優先して返済すれば、借り入れ件数を減らしやすいです。

繰り上げ返済をする余裕がないときは、限度額まで余裕のある借入先で追加融資を受け、少額の借入先の返済に回しましょう。

アコムの審査が終わる前に他のカードローンに申し込めば、多重債務扱いになって審査に通りにくくなるケースもあります。

審査落ちのリスクを減らすには、カードローンの申し込みを1社に絞るのが賢明です。

アコムの審査は最短20分※で終わるため、急いでいる人でも焦らず住む可能性も。

審査通過の可能性を高めるためにも、アコムの審査が終わるまで別のローンへの申し込みは控えましょう。

クレジットカードやカードローンへの申込履歴は、信用情報に6ヶ月間登録されます。

短期間で複数のローンに申し込みしている人は、6ヶ月の期間をあけてから再度申し込みましょう。

カードローンの申し込み時に虚偽の申告をする

申込内容に虚偽の申告があれば、審査落ちする可能性があるため、正しい情報を申告しましょう。

アコムの審査では、申込内容と実際の状況に違いがないか、信用情報の照会や必要書類の確認を通して調査されます。

例えば年収や勤続年数や他社の借入状況を誤って申告すれば、すぐにバレて審査落ちする可能性が高いです。

嘘を疑われると信用を得られず、審査に通りません。

誤りだったとしても、返済能力に関わる情報を把握できない人は、返済管理がいい加減なのではないかと疑われる原因になります。

申し込みで嘘や誤った情報を申告するのは、自ら信用を落とす行為に等しいです。

記入ミスがあれば虚偽と判断されるため、申し込みの際は間違いがないか必ず確認しましょう。

在籍確認が必要なのに連絡が取れない

在籍確認が必要なケースなのに連絡が取れないと、審査に落ちる可能性が高いです。

アコムでは原則、電話による在籍確認は実施されません。

ただし申込内容によっては電話連絡を必要とするケースがあり、事前に本人了承のもと実施されます。

同意なしでいきなり職場に電話がかかってくる心配はいりません。

電話が必要と判断されたにもかかわらず、連絡が取れずに勤務先の在籍が確認できなければ、審査を通過するのは厳しいです。

申込フォームには携帯電話番号を入力し、アコムへの申し込み後はいつでも出られる状態にして、連絡に備えましょう。

アコムの在籍確認は、申込内容の勤務先で働いていることが確認できれば、1~2分で終了します。

在籍確認の会話例は以下の通りで、本人が電話に出られなくても構いません。

本人以外が出ても、外出中や休みといった回答から職場にいると確認できれば、在籍確認は終わります。

審査担当者は「後ほど連絡いたします」「携帯電話にかけ直します」といった対応を行い、アコムの名前は出しません。

プライバシーに配慮して、在籍確認を行うスタッフの性別も希望があれば配慮してもらえます。

審査落ち回避のためにも、実際に勤務している部署や店舗の直通番号を申告して、連絡がつきやすい状態にしましょう。

アコムの審査から返済までの流れ

アコムの審査から借り入れ、返済までの流れは以下の通りです。

- 申し込み

- 必要書類の提出

- 本審査

- 契約手続き後に借り入れ

- 返済

アコムでは申し込みから借り入れ、返済までインターネットで完結できます。

すぐに現金が必要なら、自動契約機(むじんくん)を利用すれば、その場で審査と借り入れが可能です。

スマホアプリの機能を活用すれば、契約後すぐにATMでも借り入れできます。

即日借入や周囲にバレたくないなど、自分の要望に合わせて適切な方法を選びましょう。

即日融資を希望するならインターネットでの申し込みがおすすめ

すぐに借り入れしたいなら、審査時間が最短20分で完了するインターネットからの申し込みがおすすめです。

アコムの申込方法は以下の4通りで、インターネットは24時間申し込みに対応しています。

| 申込方法 | 受付時間 |

|---|---|

| インターネット | 24時間365日 |

| むじんくん(自動契約機) | 9:00~21:00(年末年始を除いて年中無休) |

| 店頭受付 | 平日9:30~18:00 |

| 電話・郵送 | 平日9:00~18:00 |

店頭や電話での申し込みは、オペレーターと直接やり取りできるものの、受付できるのは営業時間内に限られています。

全国に設置された自動契約機(むじんくん)で申し込みすると、その場で審査が完了してカードも発行してもらえます。

ただし営業時間内でなければ申し込みできず、来店すれば人目に触れる可能性も。

誰にもバレずに契約したい人は、インターネットを利用しましょう。

申込時にカードレスで契約すれば、自宅への郵送物も避けられるので、家族に利用が知られる可能性は低いです。

アコムカードを利用したい人は、受け取り方法を「自動契約機へ来店」にすれば、郵送されません。

インターネットから申し込みたい人は、公式サイトの申込フォームから申請情報を入力しましょう。

審査に必要な本人確認書類や収入証明を提出する

アコムのカードローン申し込みでは、以下の書類を提出する必要があります。

| 必要書類 | 詳細 |

|---|---|

| 本人確認書類 | ・運転免許証(表・裏) ・マイナンバーカード(表面のみ) ・パスポート(写真・住所記載部分) ・保険証(表・裏) |

| 収入証明(以下に該当する場合のみ) ※50万円以上の契約 ※他社を含めた借入総額が100万円を超える | 【給与所得者】 ・源泉徴収票 ・給与証明書 ・所得証明書 ・市民税、県民税額決定通知書 【個人事業主】 ・確定申告書、青色申告書、収支内訳書 |

本人確認書類は上記のいずれか1点あれば申し込みできますが、有効期限内で現住所が記載されているものに限られます。

現住所の記載がないものは、公共料金の領収書か、住民票の写しも併せて提出が必要です。

本人確認書類は、撮影したものをスマホアプリやWebから送信するだけで提出できます。

以下に該当する人は、収入証明書も提出しなければいけません。

- アコムで50万円以上の借り入れをする

- 他社借入額も含めて100万円を超える

例えばアコムでは30万円の借り入れであっても、他社カードローンで71万円の借り入れをしていれば、収入証明が必要です。

アコムに申し込む前に、提出書類が揃っているか確認してから手続きしましょう。

収入証明書がないときでも、マイナンバーカードがあれば所得情報を提出できるため、書類を取り寄せる必要がありません。

マイナンバーカードがない人は、勤め先で源泉徴収の再発行や市町村役場で所得証明書の再発行を受けましょう。

最短20分で審査完了のメールが届く

アコムでは、インターネット申込なら審査が最短20分で完了します。

ただし混雑状況によっては時間がかかる可能性もあります。

早めに審査結果を知りたい人は、以下の時間帯を避けて申し込みましょう。

- 平日の昼休み

- 平日の夕方以降

- 土日祝日

- 連休

申込情報に誤りがある、または在籍確認が必要なケースだと、審査時間が長引くケースも。

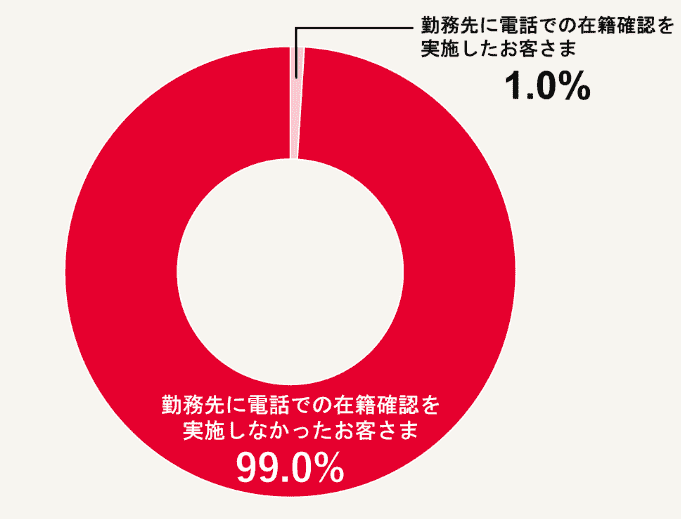

アコムでは原則、電話での在籍確認は実施しません。

ただし契約内容によっては確認が必要な人も一定数いて、電話連絡があるとやり取りに時間を取られがちです。

職場が休みの日は審査が進められないので、当日中に審査結果が出ない原因になります。

とはいえ2024年1月~5月にかけて契約した人の中で、勤務先へ在籍確認したのはわずか1%です。

職場への電話連絡は、直通の部署の電話番号を伝えるとスムーズです。

自分が出られないときは、勤め先の人に「クレジットカードに申し込んだから電話がかかってくる」と言い訳をした上で対応してもらいましょう。

審査結果はメールで連絡が入ります。

まれに設定で迷惑メールへ振り分けられる人もいるので、なかなかメールが届かない人は迷惑メールフォルダも確認しましょう。

契約手続きが完了すれば借り入れできる

アコムから審査完了メールが届いて契約手続きが完了すれば、借り入れが可能になります。

メールで送られてきた内容を確認して同意すれば、契約完了です。

借入方法は口座振込かATMからの引き出しが選べます。

| 借入方法 | 詳細 | 特徴 |

|---|---|---|

| 口座へ送金 | ・インターネット ・スマホアプリ ・電話 | 手数料無料24時間365日借り入れできる最短10秒で振り込み ※金融機関による |

| ATMで借りる | ・アコムATM ・提携先ATM | コンビニATMで借り入れできるすぐに現金が引き出せる |

送金されるタイミングは金融機関によりますが、楽天銀行なら受付完了から10秒程度で振り込まれます。

他の金融機関は、タイミングによって翌営業日になる可能性があるため、余裕を持った手続きが必要です。

楽天銀行に口座を持っている人は、振込先に利用するとスムーズにお金を受け取れます。

すぐに現金が必要なら、24時間営業のアコムATMか、セブン銀行ATMを利用しましょう。

契約後すぐにアコムATMで借りるなら、ローンカードが必要です。

契約方法にむじんくん(自動契約機)を選んで、カードを受け取ってから借りましょう。

セブン銀行ATMなら、アプリを利用してカードレス取引で借入可能です。

セブン銀行ATMは設置場所が多く、夜でも明るい店内で借りられます。

契約後夜にお金を引き出したいときは、セブン銀行ATMを活用しましょう。

ただし提携ATMの利用は110円~220円の手数料が発生します。

借り入れをするときはATM手数料の負担額も考慮しましょう。

返済日は自分に合った日にちを指定できる

アコムの返済日には2通りあり、自分が希望した日を返済日として指定できます。

| 返済日 | 詳細 |

|---|---|

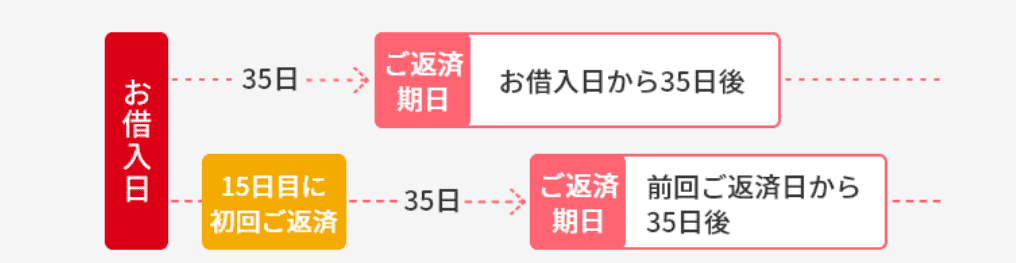

| 35日ごと | 1回目:借入日の翌日から35日目 2回目以降:前回返済日から35日目 |

| 毎月指定日 | 希望した日が毎月の返済日 |

35日ごとの返済では、1回目の返済を自分のタイミング(借入日の翌日から35日以内)で行えば、その日から35日周期で返済日が決定します。

余裕がない月は35日ぎりぎりで返済すると、無理のない返済が可能です。

余裕がある月は早めに返済すれば、効率的に借入残高を減らせます。

経済的な余裕に合わせて支払日を調整したい人は、35日ごとの返済を選びましょう。

毎月指定日の返済なら、自分の希望した日を指定できるので、給料日後や月末など自分の都合に合わせて返済可能です。

- インターネット

- アコムATM

- 提携ATM

- 振り込み

- 口座振替(自動引き落とし)

口座振替のみ、返済日が毎月6日に指定されています。

返済日は固定されますが自動引き落としなので、返済日を忘れそうな人は利用して延滞を防ぎましょう。

インターネットバンキングやアコムATMからの返済は、手数料が無料です。

インターネットなら来店する手間が省けるので、忙しい人や近くにアコムがない人は自宅から返済しましょう。

甘いと言われているアコムの審査に落ちたらどうする?

「甘いと言われているはずのアコムで審査落ちしたけど、どうしても即日お金が必要」といった人は、以下の方法を検討しましょう。

- 他社のカードローンを申し込む

- クレジットカードのキャッシング枠を利用する

審査基準は各社によって異なるので、アコムに落ちても他のカードローンなら通る可能性はあります。

ただしアコムが保証会社になっている金融機関だと、審査基準が変わらない可能性も。

申込先を慎重に選んで、再度審査を受けましょう。

クレジットカードを持っている人なら、キャッシング枠を利用して借りられるケースもあります。

アコムの審査に落ちた人は、おすすめのカードローンや、すぐに実践できる対処法を試しましょう。

期間をあけて他社のカードローンを申し込む

アコムの審査に落ちたときは、別のカードローンに申し込み直しましょう。

カードローンの審査基準は申込先ごとに決まっているので、アコムの基準に合わなくても他社で借りられるケースも。

2社目も審査落ちしたときは、審査に通らない原因があると考えられます。

3社目のカードローンで審査を受けるなら、期間をあけて申し込みましょう。

アコムで審査落ちした履歴は、信用情報として6ヶ月間残ります。

審査落ちの履歴がある状態で新規申込をしても、通りにくくなる可能性があります。

6ヶ月の間に以下の対策を行った上で、再度申し込みをしましょう。

- 安定収入が得られるようシフトの調整を行う

- 6ヶ月待って勤続年数を増やす

- 他社借入の返済を進める

期間をあけて他のカードローンに申し込むなら、アコムが保証会社になっている金融機関は避けた方が無難です。

保証会社とは、融資を受けた人が返済不能になったときに借入金を立て替える会社を指します。

アコムが保証会社になっている金融機関は、審査基準がアコムと変わらない可能性が高いです。

保証提携先のカードローンに申し込むのは、再度アコムで審査を受けるのと同じ状態と言えます。

以下は、アコムが保証会社になっている金融機関の一部です。

- セブン銀行

- LINE Credit

- スルガ銀行

- ソニー銀行

- 三菱UFJ銀行

- auじぶん銀行

アコムの保証提携先は、2023年3月時点で30社あります。

他の金融機関に借入申請するなら、アコムの保証提携先になっていないか、公式サイトで確認しましょう。

消費者金融は保証会社をつけていないので、消費者金融に申し込むとアコムが保証会社を務めているか調べる必要がありません。

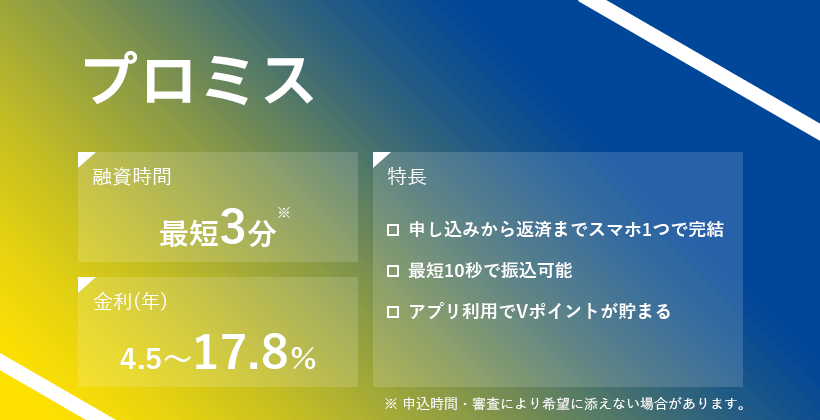

アコム以外の消費者金融に申し込むなら、プロミスがおすすめです。

| 項目 | 詳細 |

|---|---|

| 実質年率 | 4.5%~17.8% |

| 借入限度額 | 1万円~500万円 |

| 審査時間 | 最短3分 |

| 無利息サービス | 最大30日間 |

| 土日の借り入れ | 〇 |

| おすすめポイント | ・Web明細で郵便物なし ・初めてなら30日間無利息(Web明細の利用) |

プロミスは融資までのスピードが最短3分と、急ぎで借り入れしたい人に向いています。

審査通過率も35.6%で、新規貸付率を公表している大手消費者金融の中では高めです。

プロミスもアコムと同様、原則電話での在籍確認もなくWebで完結できるので、周囲にバレずに利用しやすいです。

他のカードローンを申し込むにしても、アコムで審査落ちした原因は把握しておく必要があります。

安定した収入や申込情報の記入ミスなど、原因に心当たりがあるなら解消してから申し込みましょう。

クレジットのキャッシング枠で借り入れする

信用情報や収入の面で審査に通らないときは、クレジットカードのキャッシング枠で借り入れする方法もあります。

キャッシング枠は現金を借りる専用の枠で、利用申し込みをして審査に通過すれば借り入れが可能です。

すでに契約しているクレジットカードにキャッシングが付帯されているなら、新たに審査を受ける必要なく借り入れできます。

ショッピング枠のみのカードを持っていて、新しくキャッシングを付帯したいときは、審査を受けなければいけません。

アコムで審査落ちしているなら、通過できる可能性は限りなく低いです。

すでに持っているクレジットカードにキャッシング枠が付いている人は、活用して必要なお金を用意しましょう。

枠が付帯しているか分からなければ、会員専用サイトや利用明細で確認できます。

アコムの審査に関するよくある疑問

アコムの審査に疑問がある人は、以下のよくある質問を参考にして悩みを解消しましょう。

- すぐに審査結果が来ないと落ちている可能性が高い?

- アコムの利用限度額を上げたいときは審査が必要?

- アコムの利用が周囲にバレるのはどんなとき?

- アコムの利用はローンの審査に影響する?

本審査を受けると信用情報に履歴が残るため、すぐに申込前と同じ状態には戻れません。

申し込んでから後悔しないためにも、気になる内容は事前に確認しておきましょう。

アコムの審査は最短20分と謳われていますが、時間がかかったからといって審査に落ちたわけではありません。

最短20分審査はあくまでも目安で、実際は混雑状況によって変動します。

加えて、24時間受付しているカードローンでも、審査を実施できない時間帯はあります。

例えば深夜や早朝など審査受付時間外に申し込めば、結果は翌営業日になる可能性も。

アコムの審査時間は9時~21時です。

即日融資を希望する人は、申し込みが混雑する可能性も考慮して、20時を目安になるべく早い時間帯で申し込みましょう。

以下の理由で時間が長引いているケースでは、審査に通過できない可能性も考えられます。

- 提出書類に不備がある

- 申込情報に誤りがある

- 在籍確認が取れない

審査結果の通知が来ないときは、アコムの電話窓口(0120-07-1000)に問い合わせて、審査の進行状況を教えてもらいましょう。

アコムで利用枠を引き上げたいときは、増額審査が必要です。

アコムの増額審査は土日祝日でも申込可能で、原則当日に結果が分かります。

一般的に増額審査では、返済能力や信用情報のほかに、以下のポイントも影響。

- アコムの利用実績

- 返済遅延の有無

申込時に一度審査を行っているので、より多くのお金を貸すなら本当に返済できるか慎重に確認する必要があります。

1度も借り入れをしていない人が増額審査に申し込んでも、返済状況をチェックできないため審査に通りません。

返済に遅延があると「今借りたお金を返せないのに限度額を増やしても延滞のリスクが高まる」と判断されます。

借入希望額に年収が見合っていないケースや他社で金融事故があるときも、増額審査の通過は厳しいです。

必要に応じてお金を借り、少なくとも半年以上遅延なく返済を続けてから、増額審査に申し込みましょう。

アコムの利用を家族や職場に知られる原因は以下の通りです。

- 利用明細が郵送で届く

- アコムカードを見られる

- 通帳から借り入れや返済履歴を見られる

- 自動契約機(むじんくん)への出入りを目撃される

申し込みの際に、契約書類や利用明細を郵送する設定にすれば、郵便物から利用を知られる可能性があります。

バレる人の中には、通帳やアコムカードを誰でも見られる場所で保管しているケースも。

周囲に知られたくない人は、以下の対策を実施しましょう。

- Webから申し込む

- カードレスで利用する

- 借入用の口座を利用する

- 申し込みで書類や利用明細を電磁交付に設定する

誰にも知られずに利用したいなら、Web申込がおすすめです。

書類や利用明細をオンラインで確認できる「電磁交付」を選択すれば、自宅に郵便物は届きません。

カードレス契約も可能なので、万が一家族に財布の中を見られる場面があっても安心です。

通帳履歴からバレるリスクを減らすために、借入用の口座を別で作る対策も検討しましょう。

ネット銀行の口座なら、通帳をアプリで管理できバレにくいです。

アコムを利用したからといって、他のローンを断られるわけではありません。

アコムの利用履歴は信用情報に登録されますが、他のローンが組めなくなる直接的な原因になる可能性は低いです。

以下のケースでは、新規借入の審査に通りにくくなる可能性が考えられます。

- 総量規制を超える

- アコムで返済が遅れた

- 返済能力がないと判断される

年収の3分の1を超えた借り入れはできないので、アコムでの借入金額が大きく総量規制を超えてしまうと審査は通過できません。

アコムで返済が遅延、または複数社からの借り入れがあれば、返済能力が低いと判断される可能性もあります。

アコムからの借り入れは、利用状況や返済能力によって他のローンに影響するといえます。

今後、他のローン審査で不利にならないためにも、アコムでは計画的な利用を心がけましょう。

サイトマップ

サイトマップ

審査担当者「〇〇と申しますが、(申込者)さんはいらっしゃいますか?」

申込者本人「はい、(申込者)です。」

審査担当者「この度はお申込みありがとうございます。以上で在籍確認を終了いたします。」